ÁBACO, la fintech que reinventa los servicios financieros tradicionales con soluciones de liquidez, capital, pagos y tecnología para que las empresas en Centroamérica alcancen su máximo potencial de crecimiento, ha marcado un hito en su historia al cerrar su ronda pre-semilla con US$4M; capital que le permitirá desarrollar nuevos productos de tecnología financiera, abrir nuevos mercados en la región de Latinoamérica y expandir su base de clientes que buscan soluciones financieras innovadoras.

“La ronda estuvo fuertemente sobre suscrita por la gran tracción que lleva la empresa y el momentum que hemos logrado en los últimos 12 meses. De ahí que lográramos la ronda pre-seed con mayor número de fondos VC participando en la historia de Centroamérica. Le ‘pitcheamos’ a más de 40 fondos y al final elegimos los seis fondos VC con los que consideramos que estábamos más alineados y con quienes podemos escalar nuestra solución en toda la región”, Alejando McCormack, co-fundador de Ábaco.

En esta ronda pre-semilla participaron los siguientes fondos de capital riesgo (VC’s): Caricaco Ventures, Cacao Capital, Innogen Capital Ventures, Invariantes Fund, Mercy Corps Ventures, Bridge Latam; así como varios grupos empresariales regionales.

“Tenemos la dicha de contar con un equipo que tiene amplia trayectoria en el rubro de la tecnología financiera. Además, a los fondos de capital de riesgo les interesó muchísimo nuestra propuesta que mejora el acceso al crédito para las pymes, teniendo en sus manos una alternativa crediticia que se aprueba en cuestión de minutos, en lugar de días o semanas”, explicó Carlos Villalobos, co-fundador de Ábaco.

El cierre tan exitoso ha sido posible gracias a la confianza que depositaron los VCs en los líderes del proyecto, que han tenido roles de liderazgo en cinco unicornios internacionales; y en su propuesta tecnológica, que ofrece soluciones a uno de los problemas más relevantes de la región: el acceso a capital de trabajo para las pymes.

“Con Ábaco identificamos una enorme oportunidad de atender las necesidades de capital de las empresas y resolver sus dolores en su flujo de caja. Las soluciones financieras de Ábaco ya están teniendo un impacto directo en el crecimiento de la economía de El Salvador y Centroamérica”, señaló Christian Quiñonez, Managing Partner en Innogen Capital Ventures.

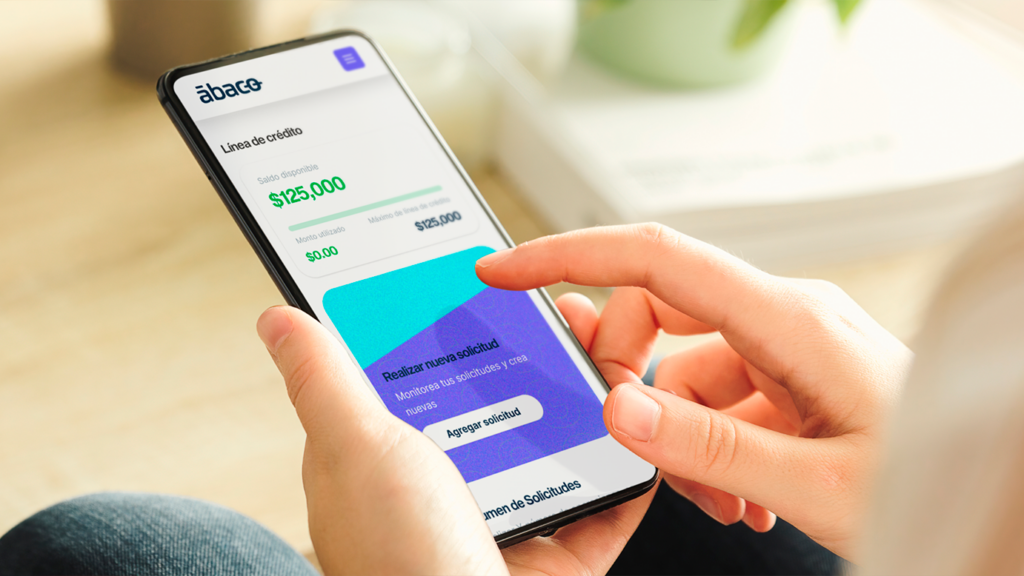

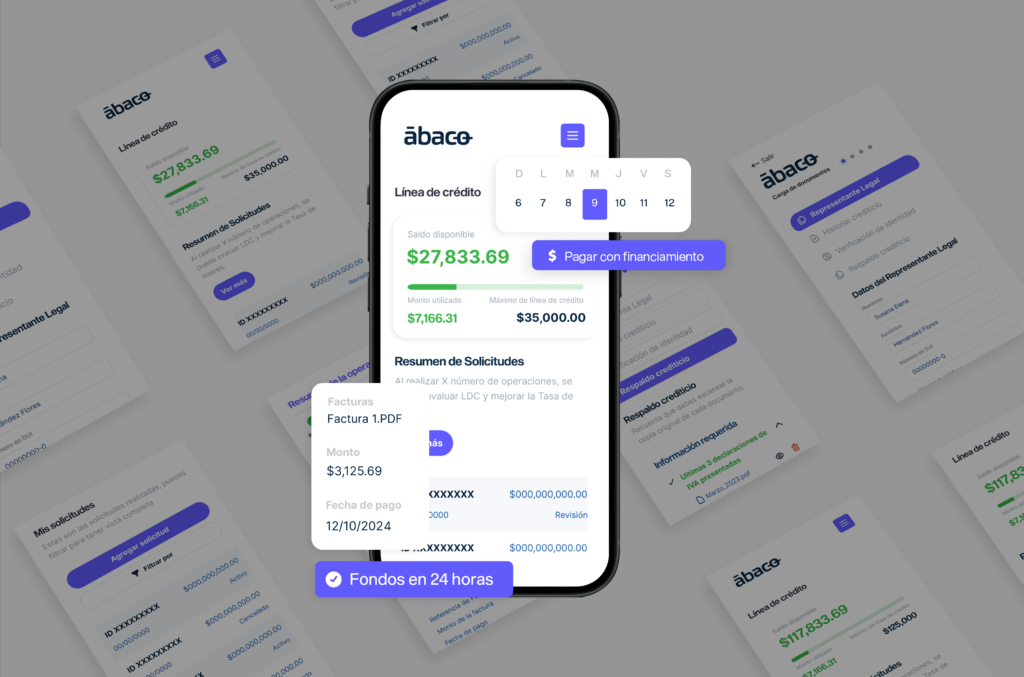

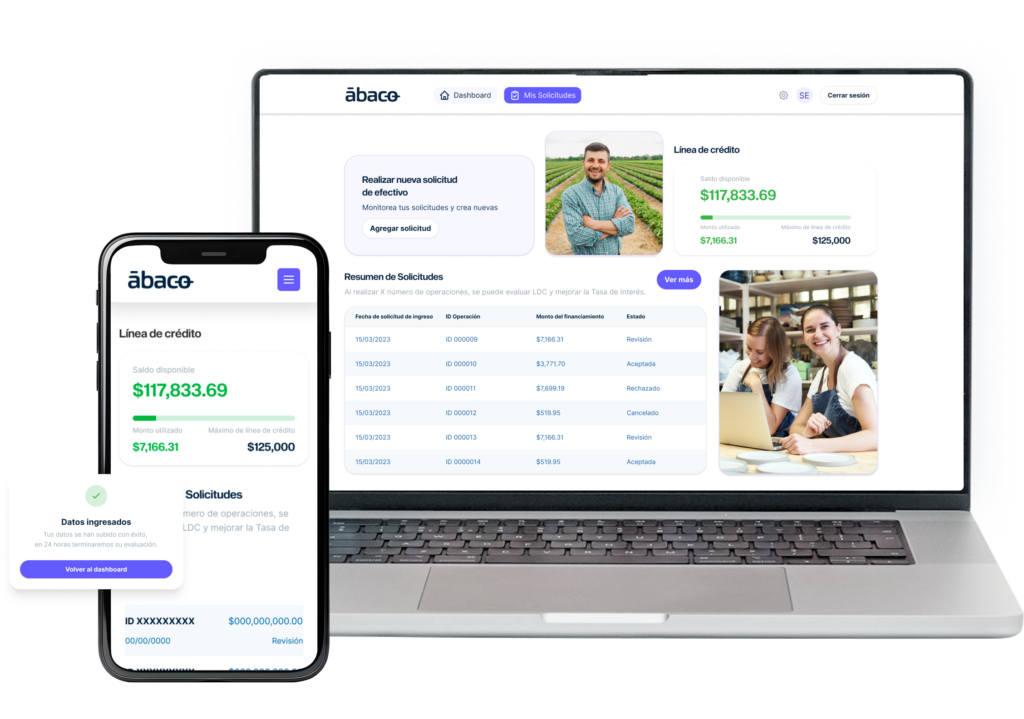

Actualmente, Ábaco se enfoca principalmente en brindar crédito como capital de trabajo para las pymes. Ábaco, a diferencia de las opciones tradicionales, tiene un

proceso 100% digital y su motor de riesgo y decisión crediticia le permite aprobar líneas de crédito en tiempo real y desembolsarle al cliente en menos de 24 horas.

El motor de inteligencia de última generación de Ábaco aprovecha el poder de la IA, el Big Data y la automatización inteligente para revolucionar la gestión de riesgos y la optimización de la cartera para la financiación de pymes. Los algoritmos de aprendizaje automático aprovechan los datos regionales de las pymes, la información en tiempo real y los patrones históricos para ofrecer una evaluación de riesgos holística y dinámica.

¿Qué significa esto? Que Ábaco no depende de analistas y procesos manuales para hacer cada evaluación crediticia, sino que su complejo proceso de análisis crediticio automatizado permite un desembolso el mismo día, versus el estándar de la industria que puede durar hasta dos semanas.

“La integración y orquestación perfecta de los modelos de IA de vanguardia permite la predicción proactiva de incumplimiento, la mitigación del fraude y la diversificación inteligente de la cartera. Con flujos de trabajo automatizados y optimización continua, el Motor de Inteligencia de Ábaco potencia las decisiones basadas en datos, las estrategias de riesgo adaptables y un rendimiento de la cartera sin precedentes en la frontera eficiente”, añadió Camila Cruz, líder de IA y Data en Ábaco.

Los cofundadores de Ábaco, McCormack, Villalobos y Moises Hasbún, conciben la innovación como una herramienta para resolver problemas que realmente importan, de una manera nueva y creativa. Ábaco busca resolver uno de los mayores desafíos en Latinoamérica: el acceso equitativo a crédito.

“Ábaco entiende a mayor profundidad los dolores de las pymes en la región y ofrece soluciones puntuales sin afectar niveles de apalancamiento o requerir garantías personales o prendarias. A diferencia de las instituciones financieras tradicionales, nuestro enfoque en tecnología y data nos permite sacar mejores y mayores conclusiones en cuanto a la capacidad crediticia de una pyme versus los bancos que se basan en evaluaciones burocráticas, manuales y arcaicas”, añadió McCormack.

El factor de acceso rápido al crédito le ha permitido a la empresa un crecimiento del 30 % mensual desde que arrancaron en julio de 2023. Es así como en el corto plazo esperan afiliar a más de 5,000 pymes a la plataforma de Ábaco, alcanzar una cartera de USD 10 millones, expandirse a nivel regional y diseñar nuevos productos financieros para seguir democratizando aún más el acceso a crédito.